Stop Loss nel Trading: come funziona e consigli utili

Stop Loss

Visita: www.miglioribrokeritaliani.com

Guida completa su cos’è uno stop loss e come si posiziona:

Cos’è e come funziona?

Perché è così importante nel trading? Una guida completa per capire come è posizionato questo importante strumento di gestione del rischio e per cosa viene utilizzato.

Cos’è?

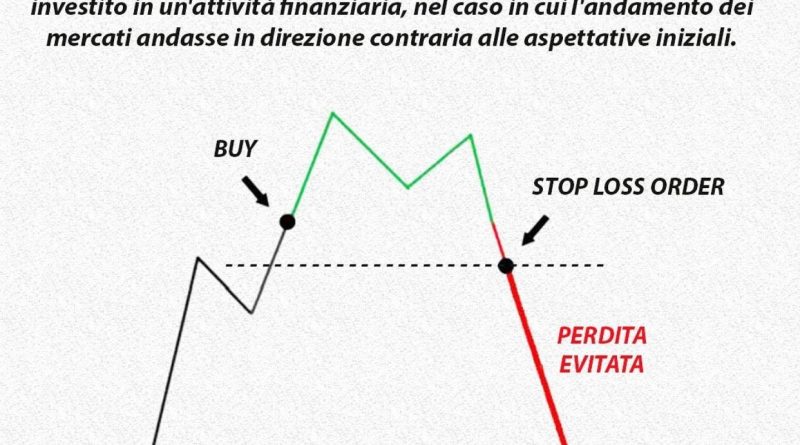

E uno strumento di gestione del rischio utilizzato dal trader per limitare le perdite in ciascuna delle operazioni commerciali che esegue sul mercato.

Da un punto di vista tecnico, il trader comunica al suo broker o intermediario finanziario, il livello al quale deve chiudere la posizione perdente.

In questo modo, l’operatore stabilisce prima di operare l’importo massimo di capitale che è disposto a incidere con una specifica operazione.

Lo stop loss, insomma, è lo strumento che ti permette di applicare coerentemente i criteri del tuo piano di gestione del denaro.

Stop loss: che cos’è?

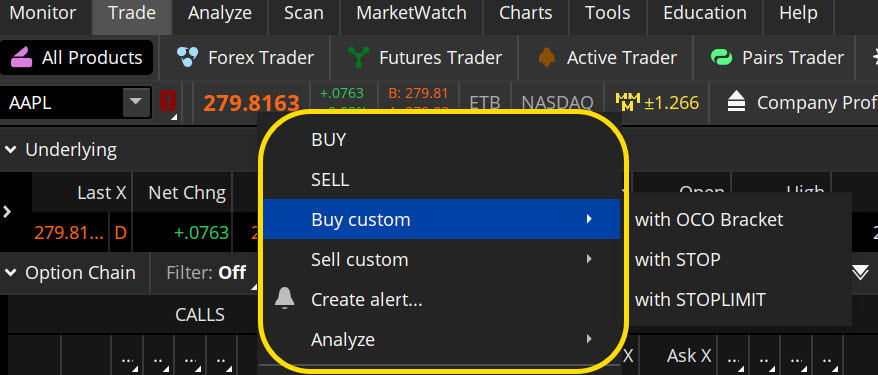

Da un punto di vista tecnico, lo stop loss è un ordine limite, acquisto o vendita, inviato al tuo broker contemporaneamente all’entry level della transazione (“entry level” o “entry point”), in pratica, quando un trader prende una posizione direzionale su uno strumento finanziario, decide di andare long o short, impostando contemporaneamente un livello di prezzo limite sul lato opposto della direzione in cui sta scommettendo, a quel punto la posizione viene chiuso automaticamente dal broker.

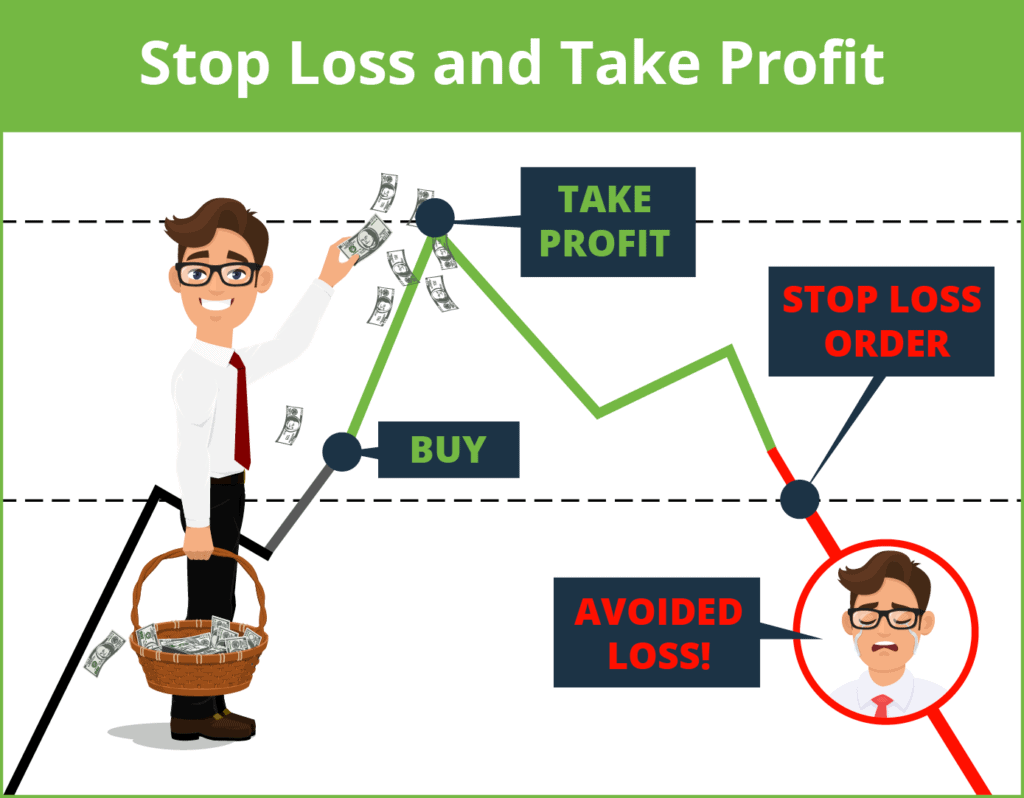

Se il trader è posizionato per acquistare (lungo) su un determinato strumento finanziario, lo stop loss si riferirà a un ordine di vendita (corto) stabilito a un livello di prezzo inferiore al punto di ingresso della sua posizione.

Al contrario, quando la negoziazione di uno strumento finanziario è ribassista (short), lo stop loss si riferirà al riacquisto (long) dello strumento e sarà fissato ad un livello di prezzo superiore all’entry level.

I commercianti devono utilizzarlo costantemente nelle loro operazioni. affare.

Questo diventa ancora più importante soprattutto quando sei inesperto e ti avvicini al trading online per la prima volta.

Il trader, ancor prima di pensare ai potenziali profitti che può ottenere attraverso la sua operazione, deve concentrarsi su ciò che può perdere in ciascuna delle operazioni commerciali che esegue sui mercati.

Lo scopo

A priori, il trader non sa se l’intuizione nel mercato risulterà essere corretta, quindi stabilisce un livello di prezzo limite che lo protegge nel caso in cui il mercato si muova nella direzione opposta a quella della sua operazione.

L’obiettivo principale dello stop loss è chiudere la posizione con una perdita stabilita ex ante, secondo il piano e la strategia di trading di ciascuno.

Chiaramente, dietro la presa di una posizione in una direzione o nell’altra (lunga o corta), c’è un’analisi (tecnica o fondamentale) effettuata dal trader.

Qualsiasi strategia implementabile sui mercati finanziari, statistica o no, avrà, in una gamma abbastanza ampia di operazioni, risultati talvolta positivi e altri negativi.

I mercati finanziari sono impossibili da prevedere, di conseguenza, qualsiasi trader, indipendentemente dalla sua esperienza, potrebbe finire per posizionarsi dalla parte sbagliata di una mossa.

Pertanto, è uno strumento indispensabile nella cassetta degli attrezzi di tutti gli operatori del mercato finanziario, pertanto, l’azione migliore è garantire un meccanismo di sicurezza, che verrà applicato nel caso in cui la direzione desiderata dal suo funzionamento si riveli errata.

In questo modo, il trader può limitare la massima perdita potenziale.

Stop loss: dove e come posizionarlo

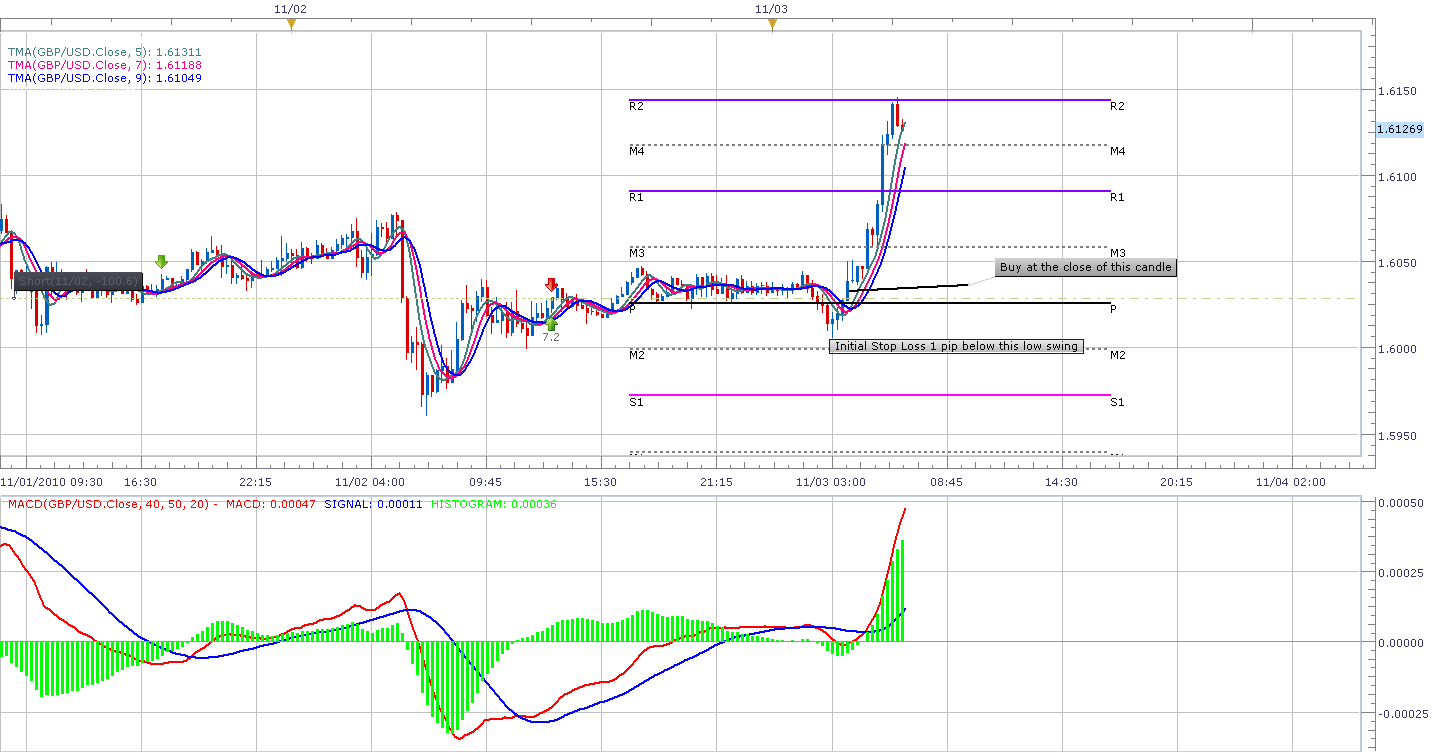

Per capire dove posizionare lo stop loss, è prima necessario sapere in quale direzione vuole che i prezzi vadano in futuro. Pertanto, il livello di invalidazione della strategia sarà sul lato opposto.

Esempio pratico

Supponiamo di aver eseguito un’analisi sul tasso di cambio EUR / USD.

Secondo i tuoi studi, i corsi dovrebbero essere apprezzati nelle prossime sessioni.

Al momento, il tasso di cambio EUR / USD è 1,1400. Pertanto, abbiamo deciso di implementare una strategia lunga con prezzi correnti (ordine di ingresso “di mercato”).

A questo punto sarà anche necessario posizionare il livello di stop loss che protegge il nostro capitale nel caso in cui i prezzi vadano nella direzione opposta al nostro.

Sempre in base alla nostra analisi, abbiamo deciso che il livello a 1,1390 $ è il livello al quale, superato al ribasso, invaliderebbe la nostra visione rialzista sull’exchange.

Pertanto, lo stop loss deve essere posizionato a questo livello.

Ora abbiamo il livello di entrata a 1.1400 e il livello di stop loss a 1.1390, ovvero 10 pip sotto il prezzo di entrata sul portafoglio di negoziazione.

In questo modo, se le cose andranno bene, lo scambio apprezzerà fornendo non un profitto, se invece i prezzi dovessero, fino a toccare il livello di stop loss, la posizione verrebbe chiusa in perdita e, quindi, sarà possibile evitare il rischio di subire una perdita maggiore di quella predeterminata prima di attuare lo scambio.

L’esempio sopra si riferisce al mercato Forex, ma il concetto rimane lo stesso anche se vuoi negoziare azioni, materie prime o indici azionari.

Esistono diversi criteri per posizionarlo, ma non esiste un modo universale o migliore per farlo.

L’importante è capire il rischio che prendi una volta scelto in base a dove è posizionato lo stop loss.

Esistono diversi tipi di stop loss, i principali sono:

- Stop loss in percentuale, ferma la perdita di valore monetario

- Stoploss basato su modelli di candele e figure del grafico

- Stop loss in base ai livelli tecnici (supporto e resistenza statici e dinamici)

- Stop loss in base alla volatilità (con l’utilizzo dell’indicatore ATR).

La percentuale di stop loss implica l’uscita dalla posizione dopo che il sottostante si è mosso contro la nostra direzione di una percentuale predeterminata dal trader.

Lo stop loss monetario è un tipo di ordine che si basa sulla perdita monetaria subita in una determinata operazione.

Ad esempio, il trader può decidere di chiudere la posizione dopo aver subito una perdita monetaria predeterminata.

Gli stop loss basati su schemi di candele e schemi di grafici sono quei livelli di override del commercio che si basano sulle conformazioni di particolari schemi di candele:

- Martello

- Stella cadente

- Schema di engulfing

Oppure su schemi grafici di inversione o continuazione:

- Doppio minimo

- Doppio massimo

- Testa e spalle

- Triangolo

Lo stop loss basato su livelli tecnici utilizza supporto e resistenza statici o dinamici per identificare il livello più appropriato che invaliderebbe il commercio in corso.

Lo stop loss basato su livelli tecnici utilizza supporto e resistenza statici o dinamici per identificare il livello più appropriato che invaliderebbe il commercio in corso.

Questi possono essere supporti orizzontali o dinamici per strategie rialziste, livelli di resistenza statici o dinamici per strategie ribassiste.

Lo stop loss basato sulla volatilità è quello che può essere considerato più “sicuro” dei precedenti.

Effettuare l’ordine in base alla volatilità consente ai prezzi di avere “spazio per respirare”, evitando di essere interrotti prematuramente a causa di temporanei movimenti avversi dei prezzi.

E’ tradizionalmente impostato utilizzando l’indicatore ATR impostato su 14 periodi.

Le 3 regole fondamentali non basta sapere quanto sia importante: è fondamentale conoscere le regole fondamentali per impostarlo con saggezza e redditività.

Ecco le 3 regole per impostare al meglio il tuo stop loss:

Regola n. 1: seleziona un prezzo di entrata preciso

Non dovresti mai entrare in un’operazione con un prezzo casuale, ma piuttosto studiare un prezzo di entrata ed entrare nel mercato solo a quel punto.

In questo modo può essere posizionato a poca distanza dal punto di ingresso, dove i prezzi possono arrivare solo se l’analisi che è stata fatta del mercato non è stata corretta:

l’ordine, quindi, permette di uscire con pochi danni, ri- analizzare la situazione e possibilmente tornare a un prezzo più favorevole.

Regola n. 2: determina lo stop loss

Devi decidere in anticipo quale capitale vuoi rischiare (in termini di pips o denaro).

È molto importante che preveda una perdita inferiore al profitto atteso dall’operazione: in altre parole, il prezzo di uscita in perdita dovrebbe essere più vicino al prezzo di entrata di mercato rispetto al prezzo di uscita al profitto.

Regola n. 3: crea il tuo piano di trading prima di fare trading

Analizza e seleziona in anticipo i prezzi di entrata e di uscita sia per i profitti che per le perdite: ogni operazione dovrebbe richiedere del tempo per studiare e analizzare lo stato del mercato, gli ingressi impulsivi o basati su informazioni scadenti dovrebbero essere evitati.

La fase di studio deve precedere la fase di negoziazione: quando effettui un ordine, devi essere mentalmente libero di spegnere il PC e non seguire la domanda per ore: stop loss e take profit dovrebbero darti la certezza di aver lavorato per il meglio e i tuoi interventi di follow-up potrebbero fare più male che bene